Vastgoedontwikkeling vergt betere business cases

Thimmo van Garderen en Arie van Oord van BNG Bank pleiten voor betere business cases bij kredietaanvragen voor vastgoedontwikkeling.

Kern van een kredietbeoordeling is het vertrouwen dat ontstaat bij de bank op basis van de aanvraag. Om te beginnen gaat het om vertrouwen in de aanvrager en de belanghebbenden. Vervolgens zal natuurlijk het plan voor de ontwikkeling overtuigend moeten zijn. Het plan moet goed doordacht zijn en vooral ook goed doorgerekend. Aan de kwaliteit van het rekenmodel worden hoge eisen gesteld. Maar ook als dat allemaal op orde is, kan

er nog veel fout gaan. Daarom zal ook scherp worden gekeken naar de risicoanalyse. Er is dus wel wat nodig om het vertrouwen van de bank te winnen. Maar de lastige vragen van de bank hebben ook voordelen. Het bewustzijn groeit dat een goede business case je behoedt voor het nemen van onverantwoorde risico’s.

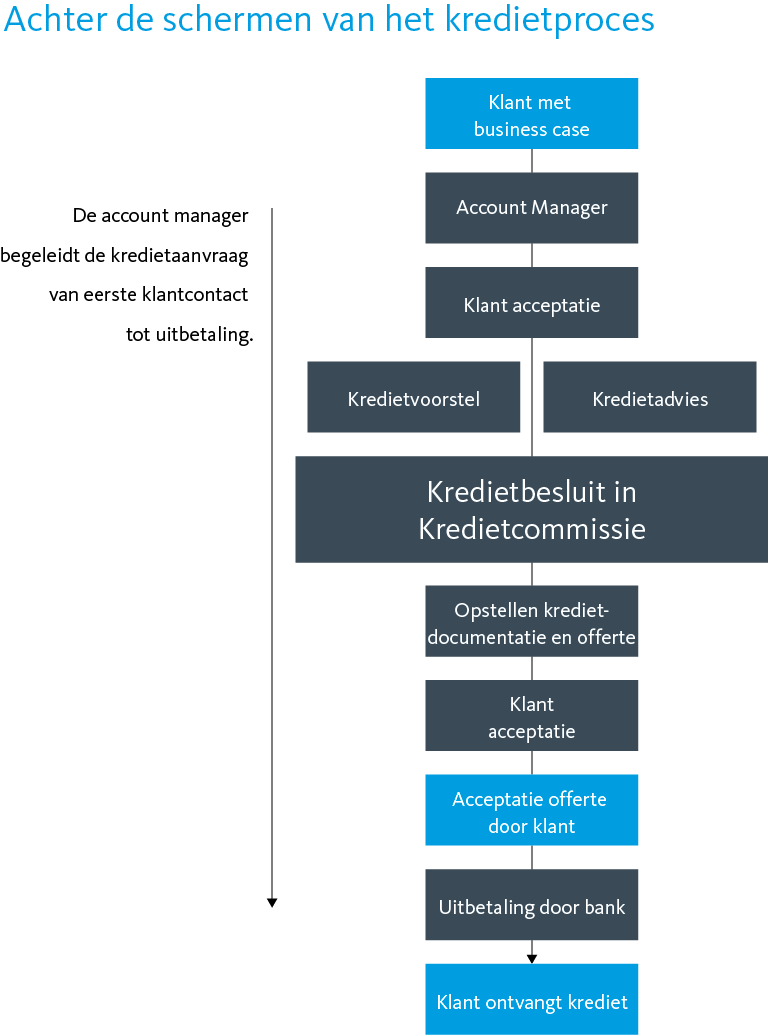

Thimmo van Garderen (TG) en Arie van Oord (AO) gunnen ons een kijkje achter de schermen bij de kredietbeoordelingen door BNG Bank voor kredieten zonder garanties van overheden of waarborgfondsen.

Thimmo van Garderen is accountmanager Structured Finance bij BNG Bank. Een kredietverzoek voor bijvoorbeeld gebiedsontwikkelingen komt eerst op zijn bureau. Hij beoordeelt of het plan goed in elkaar zit en maakt vervolgens een kredietvoorstel voor de kredietcommissie van BNG Bank. Arie van Oord is als business manager commercie betrokken bij de fi ancieringsvragen op concernniveau en bekijkt als lid van de kredietcommissie het fi ancieringsvoorstel vanuit de helikopterview van de bank.

Wat is jullie ervaring met de kwaliteit van ingediende business cases?

AO: De afgelopen jaren is veel ervaring opgedaan met de risico’s van het aangaan van langdurige verplichtingen in het vastgoed. Hierdoor ontstaat een nieuwe generatie professionals die ontwikkelingsvraagstukken anders gaat benaderen. Dit is een positieve ontwikkeling, maar de snelheid waarin dit gaat is nog onvoldoende.

TG: Te vaak nog is het een prachtig verhaal waarin optimistische verwachtingen tot goede resultaten zullen gaan leiden. Dat is een essentieel onderdeel van een business case. Maar de risico’s moeten goed worden geïdentificeerd en er moet een duidelijk plan zijn deze met maatregelen te beheersen. Een analyse van zwakten en bedreigingen in relatie tot sterkten en kansen (SWOT) mag daarom best een paar pagina’s in beslag nemen. En we verlangen van het rekenmodel een vérgaand detailniveau.

AO: Het denken in scenario’s is vaak nog zwak. De toekomst zal altijd anders zijn dan je vooraf bedenkt, maar het is zinvol om het effect van verschillende ontwikkelingen op de plannen te voorspellen. Het is overigens ook echt een spel om op dit aspect gevoeligheid te ontwikkelen.

Essentieel is dat met het rekenmodel een goede gevoeligheidsanalyse uit te voeren is op bijvoorbeeld het effect van een hogere leegstand dan verwacht. Zeker

bij grotere projecten zijn deze modellen complex.

AO: De kredietcommissie heeft een houding van: “overtuig mij maar”. Een belangrijk aspect van het overtuigen is het oordeel van onafhankelijke partijen. Bijvoorbeeld een onafhankelijk oordeel over het gehanteerde rekenmodel. Wij zien bij voorkeur dat een dergelijke externe toets heeft plaatsgevonden.

Business case voor vastgoedontwikkeling

Vastgoed is een randvoorwaarde voor de activiteiten die we met elkaar ontplooien. De baten van een vastgoedontwikkeling hangen af van de mate waarin het vastgoed de activiteiten ondersteunt.

Een goede business case zoekt naar het beste project voor een huisvestingsvraag:

- Het dient het doel van de onderneming (missie, visie, strategie).

- Het kent een realistische exploitatie (kosten én opbrengsten).

- Het heeft een helder procesontwerp (organisatie van ontwerp-, bouw- en gebruiksfase).

Als zodanig heeft de business case vroeg in het ontstaan van het project de functie om de communicatie over de mogelijke varianten te stroomlijnen. De belangrijkste stakeholders moeten het gezamenlijk eens worden over de keuze voor bijvoorbeeld herontwikkeling of nieuwbouw. In het besluitvormingstraject wordt het doel van het project vastgesteld door de volgende zaken te beschrijven:

- De aanleiding voor de start van het project op dit moment.

- De problemen waarvoor het project een oplossing kan vormen.

- De behoefte die projectoverstijgend bij de organisatie leeft.

- De uitgangspunten die zijn afgesproken of aangenomen.

- De randvoorwaarden die van toepassing zijn.

Op basis van voorgaande punten wordt een aantal varianten ontwikkeld (waaronder de nuloptie: niets doen). Elke variant wordt gepresenteerd op vergelijkbare wijze, zodat kan worden beoordeeld of het voorgestelde project ook daadwerkelijk het beste project is. Op hoofdlijnen moet inzichtelijk worden wat het verschil tussen de varianten is:

- Verschil in financiële consequenties (investeringskosten, exploitatiekosten en verwachte opbrengsten).

- Verschil in risicoprofiel (markt-, imago-, procedure-, financierings- en partnerrisico's, fiscale en juridische risico's).

- Verschil in tijd- en capaciteitsplanning (afstemming met de behoefte van de organisatie).

Na goedkeuring door de risicodragende stakeholders op de keuze-optie zal deze verder worden uitgewerkt tot een financiële business case die kan worden ingediend bij de bank.

Waarop beoordeelt u de ontwikkelende partijen?

AO: Alle risicodragende partijen zullen zich moeten committeren. Het is voor ons bijvoorbeeld belangrijk om na te gaan of er controle is van toezichthouders op het handelen van de directie. Een enthousiaste directie onder onvoldoende controle kan tot een vernietigbare overeenkomst leiden. We gaan na of bijvoorbeeld het risico van verkoop- of verhuurbaarheid door de aandeelhouders kan worden overgenomen, zodat (onafhankelijk van het projectresultaat), aan de betalingsverplichting naar de bank kan worden voldaan. In het recente verleden zijn voldoende voorbeelden te vinden waarin banken het ondernemersrisico naar zich toe hebben moeten trekken. De marges van de bank zijn gemotiveerd vanuit de rol van verschaffer van vreemd vermogen, niet vanuit ondernemersrisico of vanuit de rol van investeerders.

Er is ook aandacht voor de mensen die de continuïteit moeten waarborgen. Voor een ziekenhuis is dat bijvoorbeeld de medische staf waarvan duidelijk moet zijn dat zij hun activiteiten op de betreffende ziekenhuislocatie zullen continueren. In de kredietbeoordeling is inzicht in de reputatie van de sleutelpersonen onderdeel van de cliëntacceptatieprocedure.

Hoeveel tijd neemt de beoordeling van de kredietaanvraag in beslag?

TG: Laat ik het voor de beeldvorming grofweg plaatsen in verhouding tot het gehele ontwikkelproces. In de praktijk neemt de voorbereiding van een groot project grofweg zes jaar in beslag. Na deze voorbereiding wordt er zo’n zes maanden onderhandeld tussen de risicodragende belanghebbenden en legt men dat vervolgens in zes weken vast in een contract. De financiering verwacht men dan in zes dagen te regelen. Dat is niet realistisch.

Men zal rekening moeten houden met een aanzienlijk langere tijd. Op hoofdlijnen zal voor projecten tot 20 miljoen euro zo’n vier tot zes maanden nodig zijn en voor grotere projecten zelfs zes tot acht maanden. Omdat het plan integraal duidelijk moet zijn, is het moeilijk dit proces parallel te laten lopen met andere fasen in het ontwikkelingsproces.

De financiering wordt vaak gezien als sluitstuk van een ontwikkelingsproces. De bank komt echter nog met vragen en wil goed de tijd hebben voor de beoordeling. We willen graag weten hoe de aandeelhouders erin zitten en of het project goed in elkaar zit. Klopt het gehanteerde rekenmodel en is de marktanalyse goed? Deze en andere vragen kosten vaak veel tijd en leiden niet zelden tot de noodzaak terug te gaan naar de tekentafel.

AO: Zoals veel stakeholders wil ook de bank zo vroeg mogelijk in het proces worden betrokken. Dit kan het risico op vertraging van de kredietaanvraag verkleinen. Maar het is ook zinvol omdat de kosten al vanaf het begin van een project gaan lopen. De vraag hoe hier goed mee om te gaan, is ook al een financieringsvraagstuk waarbij de bank als sparring partner van waarde is. Er is over het algemeen bij ontwikkelende partijen veel vastgoedkennis aanwezig, maar het ontbreekt soms nog aan specifieke financieringskennis.

Leon Erkelens is vastgoedadviseur bij PVM. Daarnaast is hij programmaleider opleiding Business Case voor Vastgoedontwikkeling bij de Haagse Hogeschool, Hogeschool van Arnhem en Nijmegen en de Vastgoed Business School.

Abonneer u op BNG Magazine via onderstaande knop.

Stuur uw artikel naar de redactie van BNG Magazine en wij nemen vervolgens contact met u op.